OSV:Rising Tideはすべてのボートを持ち上げません

オフショア供給船(OSV)業界は2017年のトラフから出現しました。これは、主に、アクティブな艦隊のわずかな縮小、一連の債務再編、コスト管理の改善、およびいくつかの地域での掘削活動の増加によるものです。しかし、この業界は健全とはほど遠いものであり、経済的幸福への回帰は長く不安定なものになるでしょう。すべてのオペレーターが生き残るわけではありません。そして、2017年のレベルからいくらか改善しましたが、レバレッジ比率は依然として高く、船舶の供給は需要をはるかに上回り、そして最も重要なことには、石油の価格は不安定なままです。その深刻な価格の不確実性に直面して、石油メジャーは、いくつかの地域を除くすべてのチャーターの需要を抑えてきた新しい長期オフショアプロジェクトへのコミットに消極的です。

業界の状況に対する私たちの見方は、昨年から1つの点で変化しました。長期的かつ落ち着いた回復の見通しに直面し、業界の最も繁栄した時代が遅れているというほぼ確実性に直面しています。財政的に実行可能なままであるための措置に達する。最も将来を見据えた事業者が実施している措置には、債務の削減、一般管理費(G&A)の抑制、古い小型船の廃止による供給と需要の緊密化が含まれます。これらの利点の一部は、業界の統合と合併と買収(M&A)活動によって実現されています。他のオペレーターが追随する時間はもうすぐです。貸し手、債券保有者、および株式保有者は、セクターの不確実な見通しとその経済的リターンの履歴を考慮して、自分の立場も考慮する必要があります。

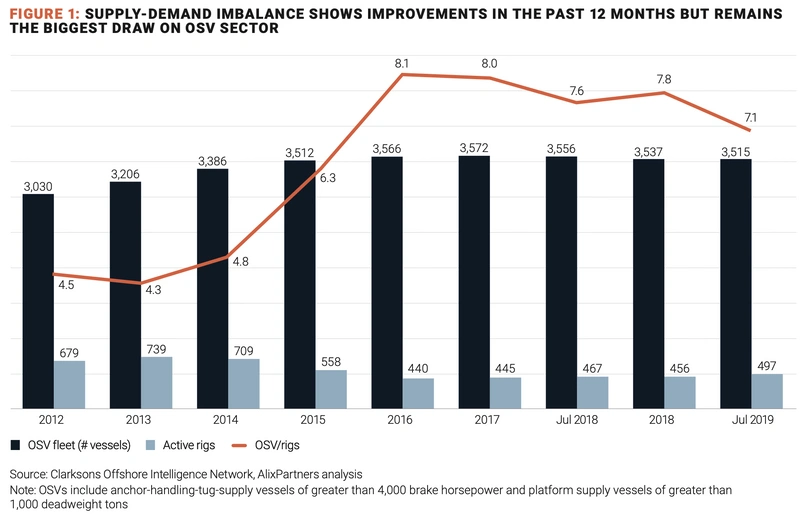

(図1)

(図1)

掘削活動は増加するが、十分ではない

過去2年間、世界的なリグ需要は全体的にゆっくりではあるが着実に増加しています。 2016年の最低440リグ(8.1xのOSVとリグの比率を意味するカウント)から、リグの数は2019年7月の時点で合計3,515隻の船舶に対して497に増加しました。これにより、OSVとリグの比率は7.1倍になりますが、2013年に到達した4.3倍のピーク比率を大幅に下回っています(図1)。

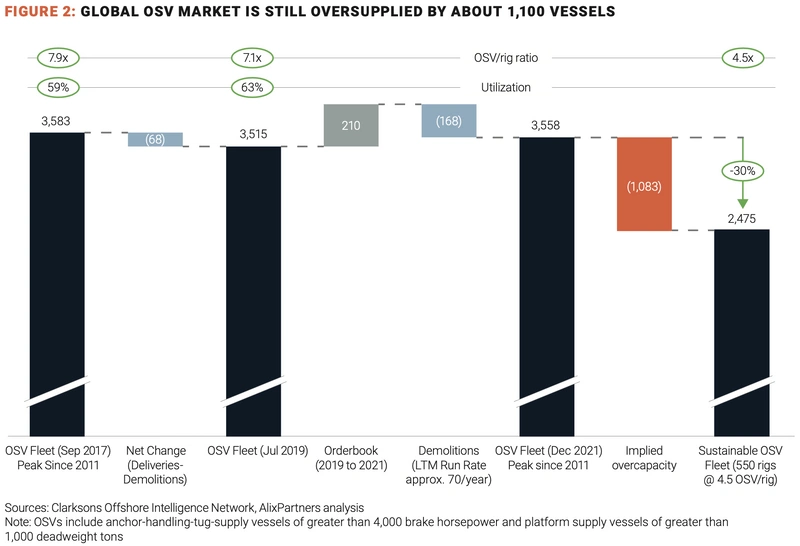

継続的な船舶の過剰供給は、適切に対処されるまでセクターの回復を妨げ続けます。 2017年9月の3,583 OSVのピークから、このセクターではOSVフリート全体のキャパシティが最小限しか減少していません。新しいビルドの配送と廃船を考慮に入れて、2019年7月にフリートの総キャパシティは3,515 OSVに減少し、2年間で68 OSV、つまり1.9%しか減少しませんでした。現在の注文書の210隻すべてが配送され、解体率が現在の年間約70隻に維持されていると仮定すると、OSV艦隊は2021年12月までに3,558隻に成長します。 550の作業リグの持続的な艦隊では、艦隊の予測される過剰能力は、ほぼ1,100隻、または30%に相当します(図2)。

(図2)

(図2)

現在の廃棄レベルは、キャパシティの低下をほとんど引き起こしません

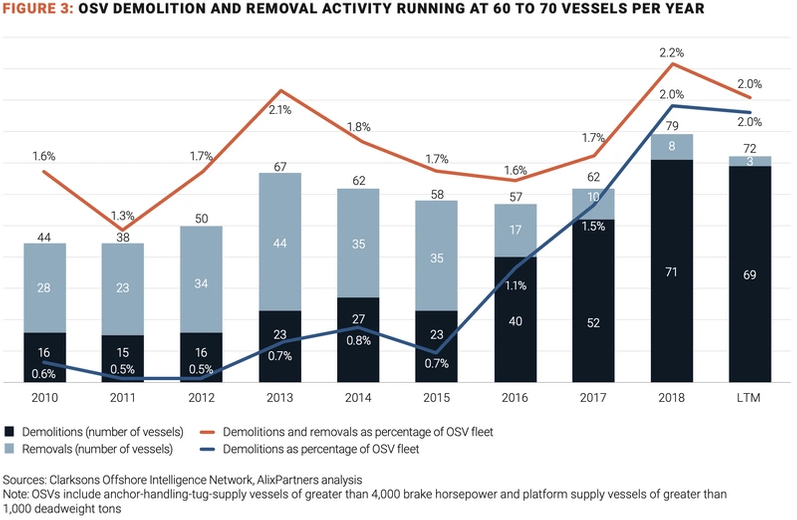

OSVセクターの見通しは、セクターの過剰容量の大部分が廃棄によって永久に排除されるまで改善できません。解体は、2011年の最低15隻から2018年には71隻に増加しましたが、現在の傾向が続く場合、1,100隻の推定供給オーバーハングを除去するには15年以上かかります。これらの数値は例示にすぎませんが、OSV供給の慢性的な不均衡を明らかに示唆しており、これまでのところ、オペレーターはほとんど対処していません。ただし、廃棄活動は今後数年で加速する可能性があります。 2016年以前は、解体および撤去活動は年間60〜70隻、つまりOSVフィートの1.7%で行われていました。 2016年以降、業界では解体が急増し、2016年から2018年にかけてスクラップ価格が40%以上上昇したため、事業者は艦隊の一部、特に古い、小さく、効率の悪いものを永久に廃止する強い動機を与えました。容器(図3)。

(図3)

(図3)

今日まで、タイドウォーターは、2018年7月にガルフマークを買収して艦隊を拡大して以来、最も積極的に権利化に取り組んできました。 Tidewaterは、2019年前半に廃棄された24個のOSVの46%を占めました。これらの船舶の90%は15歳以下でした。同じ期間に8人の異なるオペレーターによって廃棄された残りの13個のOSVは、平均で32歳でした。

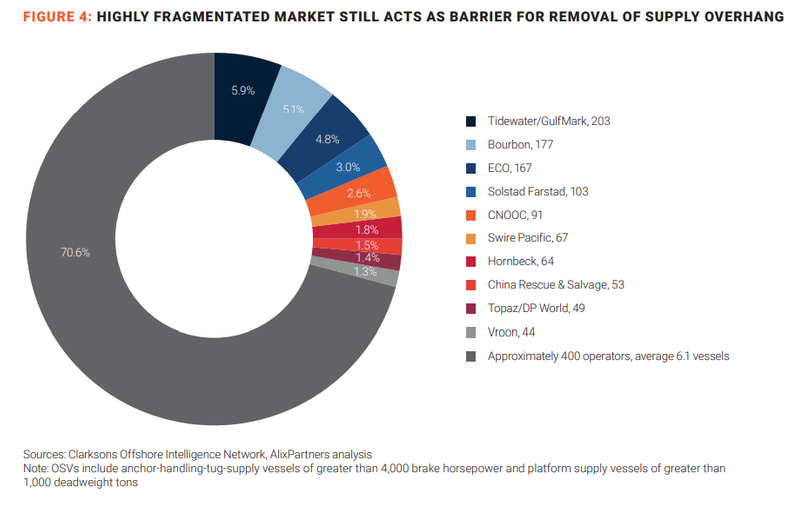

ただし、OSVセクターが非常に細分化されている限り、船舶の供給過剰の大幅な削減は考えられません。セクターの上位10社は、OSVフリート全体の約30%しか管理していません。残りの70%は約400人の小規模オペレーターの手元にあり、平均艦隊サイズは6.1隻です(図4)。小規模事業者がセクター全体の利益のために集団行動を取ることを期待する理由はありません。

(図4)

(図4)

正しい方向への移動—しかしゆっくり

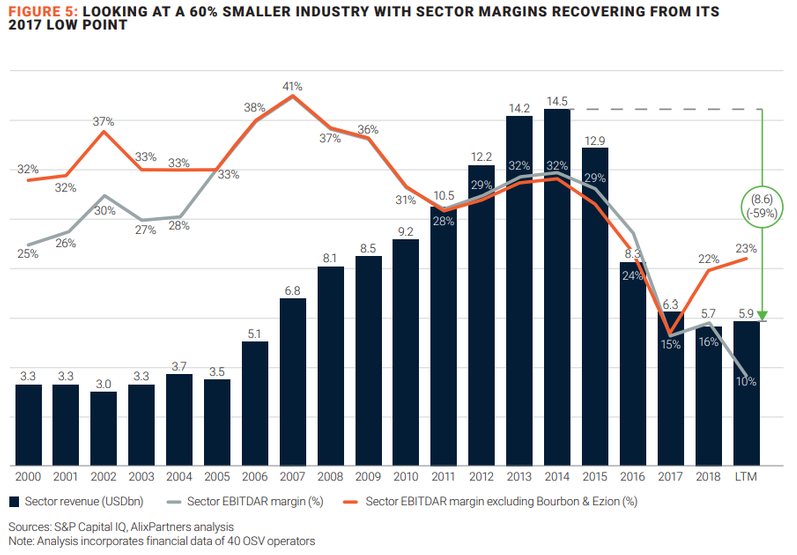

OSV業界の収益基盤は、シェールの供給が市場に出て、オフショア活動が大幅に削減された2014年以降、大幅に縮小しました。 2019年7月までの12か月間のセクター収益は合計で59億ドルで、2014年のピークから90億ドル(60%)減少しました(図5)。 EBITDAR1マージンは、2017年に過去18年間で最低レベルに低下しました。2010年から2015年にかけてのマージンの半分です。ただし、2社の深く苦しめられたオペレーター、Bourbon OffshoreとEzion Holdingsは40社から除外されます。データセット、セクターEBITDARマージンは、2019年7月に終了した12か月間で23%に改善しましたが、両方のオペレーターがサンプルに含まれている場合は10%に悪化しています。高い日率と利用率の組み合わせにより、2017年の低点以来のマージンの改善が促進されました。

(図5)

(図5)

資本規律とリストラ活動により、市場の低迷以来、セクターの負債レベルは約30%、つまり75億ドル減少しました。資本化されたオペレーティングリースを含む調整済み負債の合計は195億ドルでした。エジオンとバーボンの結果を除外すると、2000年から2015年までの平均5.0倍と比較して、調整済みの負債対EBITDAR比率は、2017年の24.4倍から2019年7月までの12か月で13.1倍に改善しました。財政的負担はありますが、エジオンとバーボンの結果が含まれているときよりも著しく良い形になっています(図6)。さらなる財政再編は避けられないように思われる。

消失資本

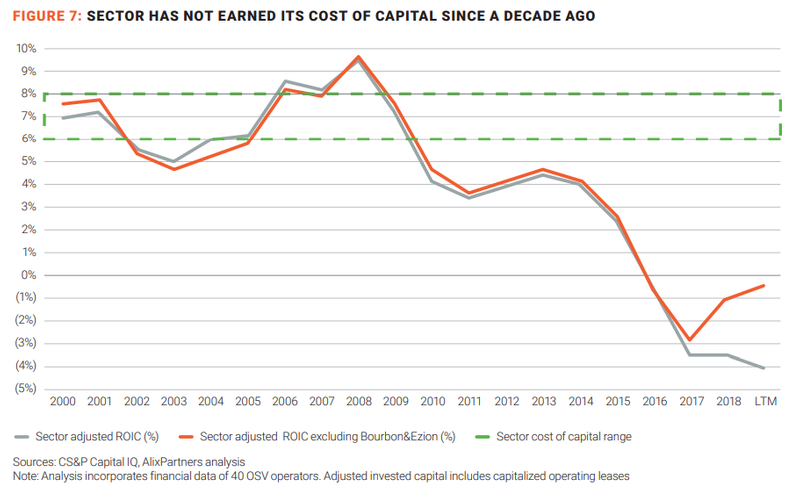

また、この数字は、OSVの所有者/運営者および持分保有者にとって冷静な絵を描いています。このセクターは、2009年以来毎年資本コストを下回っており、資本コスト(6〜8%の範囲と想定)を下回っています(図7)。後で、このレポートは、掘削活動と日率の上昇と組み合わされた、野心的ではあるが達成可能な運用および財務改善のスイートによって、オペレーターがプラスの経済的賃料を獲得する方法を示しています。

(図7)

(図7)

より安定した回復の確保

需要の改善と若干のフリートの合流により、オフショア供給市場は谷から市場サイクルの回復段階に浮上しましたが、より安定した持続的な回復への道のりは長い可能性があります。いずれにしても、市場は脆弱なままであり、このセクターの指標となる財務分析は、さらなる再編やその他の改善が不可欠であることを示唆しています。より具体的には、資本コストよりも高い投資資本利益率(ROIC)を持つセクターを持続可能な財務基盤に置くには、現在の供給量を考えると非現実的と思われる2013年から14年のレベルまで改善するためにセクターの利用率と日率が必要になります1,100隻の船の張り出し。

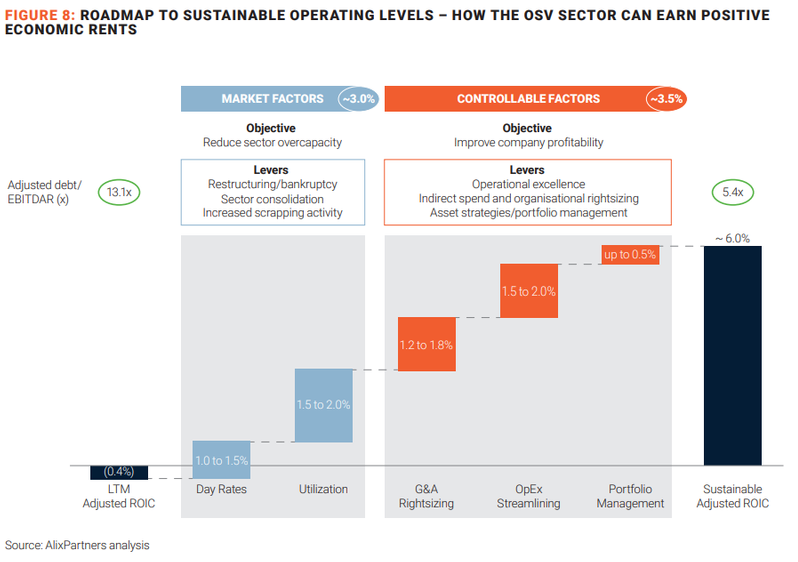

その結果、少なくとも6%のセクターROICを達成するには、一連の市場要因と制御可能な要因に対処する必要があります(図8)。

(図8)

(図8)

市場要因

前述のように、固有のOSV供給オーバーハングの削減には、個々のOSVオペレーターと持分保有者の制御をはるかに超える力がかかります。リストラ活動の強化(債権者による実施および促進)、セクター統合(事業者および持分保有者により開始され、債権者による促進)、セクター廃棄レベルの増加(事業者および持分保有者により開始)の形で調整されたアクションが必要です。総合すると、このような動きは、セクターの日率を最大40%上昇させる可能性があります。使用率は現在の60%から75%に上昇する可能性があり、それによってセクターのROICが3%改善されます。

制御可能な要因

ただし、このような劇的な変化がない場合、OSVオペレーターと持分保有者は、コスト、運用パフォーマンス、および資産展開に重点を置くことでロットを改善できます。

- G&Aの権利化 :一般管理費は、2000年から2015年までの長期平均5%と比較して、2016年以降、部門収益の10%から12%に増加しています。活動モデルの調整、活動レベルの削減への組織の権利付与、間接支出への対応レバーを使用すると、G&A費用を収益の4〜6%に削減し、ROICを1.2〜1.8%改善できます。

- OPEXの合理化 :乗組員コスト、船舶運用コスト、および船舶保険コストの削減を達成すると、全体的な運用コスト(OPEX)が8〜10%削減され、それによってROICが1.5〜2.0%増加します。そのコスト削減の一部は、データとテクノロジーをより適切に使用することで達成できます。また、オペレーターが乗組員のレベルと関連コストを削減できるようにする自動化された船舶運用により、かなりの効率向上が得られる可能性があります。

- ポートフォリオ管理 :特別な調査支出の最適化、メンテナンス支出の削減、船舶の積み上げコストの合理化、および地理的およびプロジェクト全体で船舶を最適に展開すると、資本支出と投資資本が最大8%削減され、ROICが0.5%増加することを意味します。

記載されているように市場要因が改善し、制御可能な要因が効果的に対処されると、調整された負債対EBITDARで測定されるセクターのレバレッジは、現在のレベルである13.1倍から健全な5.4倍に減少し、長期に沿ったものになります平均-そして、株主に対してプラスの経済的賃料を獲得します。ただし、市場要因または制御可能な要因のいずれも、それ自体でセクターをより持続可能な財政基盤に戻すことはできません。

セクターの運営上および財政上の問題に取り組む積極的な行動は、すべての側が困難なトレードオフを行うことを要求します。しかし、別の危機が彼らの手を強制するまで待つよりも、今すぐそのプロセスを開始する方が良いです。

再編の年

財政再編により、業界は少なくとも市場の断片化と船舶の過剰供給を減らすための暫定的な措置を講じることができました。最近の最も注目すべき再編の1つは、ハーベイ湾に関係していました。 2018年、同社は、事前にパッケージ化された第11章の提出から、大幅に強化された流動性ポジションに生まれました。

(パッケージ化された第11章の提出では、機関債権者を含むすべての利害関係者は、債務者が破産裁判所の保護下に留まる時間を短縮する目的で、米国破産裁判所に訴訟が提起される前に再編成計画に同意します。)第11章のハーベイ湾の呪文は77日間続き、その間、上級貸し手は普通株(またはジョーンズ法の対象となる外国の貸し手の場合は米国の船舶への外国株式投資の上限を定める令状)の負債を交換しました)。スワップは、ハーベイ湾のバランスシートの負債を12億ドルから3億5,000万ドルに削減する効果があり、不利な市場の問題を抱えた被害者から潜在的な統合会社に変身した第11章から出てきた。

別の最近の第11章のファイリングは、オペレーターの注意を引く物語として機能します。 2017年、長期にわたる再編の努力が無に帰した後、OSVオペレーターのToisa Ltd.は廃業しました。 Toisaの26隻のオフショア艦隊は清算されました。購入後間もなく船舶を再起動するか、近い将来に再起動できるように保つことを目的とした他のオペレーターによって購入されました。スクラップ用に販売された船は1つもありませんでしたが、一部の船は、年齢と状態のために最終的にスクラップヒープに達する可能性があります。オペレーターの教訓は2つあります。すべてのオペレーターが現在の厳しい気候に耐えることができるわけではなく、リストラだけでは業界の慢性的な供給過剰の問題を解決できません。

さらに別の大規模な業界取引は、フリートの利用率にプラスの影響を与えると予想されますが、グローバルなフリートの合計規模には直接影響しません。 Tidewaterによる2018年の3億4,000万ドル相当のGulfMarkの買収により、245隻の船舶を持つ世界最大のOSVオペレーターが誕生しました。合併後の会社は、世界中に広がる操業フットプリント全体で十分に活用されていない資産を再配備でき、それにより遊休船の数を減らすことができます。

作家たち

アリックスパートナーズ上級副社長ザック・チャンディス

AlixPartners、マネージングディレクター、Esben Christensen

AlixPartners、マネージングディレクター、Jeff Drake

AlixPartnersディレクター、Peter Oppitzhauser

-168147)

-168002)

-167897)

-167856)

-167727)

-167623)

-167415)

-167309)

-167178)

-166941)