米国の造船所に10億ドルの洋上風力発電賞を受賞

米国の洋上風力発電市場は、風力発電所の建設と長期的な運用と保守の両方をサポートする乗組員移送船(CTV)とサービス運用船(SOV)の建造者に10億ドルの長期投資機会をもたらしている。米国の風力プロジェクトに配備される多くの建設船とは異なり、CTV と SOV はジョーンズ法に準拠する必要があり、これは米国の企業と職員によって建造、所有、運用されることを意味します。

ただし、船舶はややコモディティ化しているように見えますが、各セグメントの商業的な技術的推進力を明確に理解する必要があります。

これらは、Intelatus Global Partners が作成した世界の CTV 市場の新しい分析の結果です。

CTV と SOV の機会

2024年末までに、米国のTier 1(専用建造)およびTier 2 CTV(改造)艦隊は23隻に増加し、所有者は少なくともさらに12隻を建造するオプションを保有している。

長期的には、市場には 60 ~ 130 台の CTV に対する O&M 関連の潜在的な需要があり、洋上風力発電所建設中の物流に必要な追加の CTV も必要です。 MARAD タイトル XI の融資保証文書には、米国の CTV の価格が船舶 1 隻あたり約 1,200 万ドルであることが示されています。その結果、新しい CTV 建設に必要な長期純資本は 4 億 4,000 万ドルから 11 億 4,000 万ドルとなります。建造サイクルタイムは、設計と承認を除き、船舶あたり少なくとも 12 か月 (最長で 15 ~ 20 か月) です。米国市場向けの CTV の製造に携わるほとんどのヤードは、年間 1 ~ 4 台の CTV を生産できるようです。

比較すると、東南アジアの大手造船所は、建造サイクルが8~10か月で年間10隻の生産能力を備えた欧州仕様のCTVを1隻あたり約550万~600万ドルで販売する予定だ。

SOV セグメントでも CTV セグメントと同様の価格傾向が見られることに注目します。私たちは以前、米国で建造されたSOVと欧州で配備されているSOVの価格差について報告したが、現在米国で建造中のTier 1船舶3隻の価格はそれぞれ9,700万ドルから1億6,200万ドルの間であると報告されている。 SOV は、ジョーンズ アクト船 3 隻と同時期に欧州市場向けに契約され、価格は 6,700 万ドルから 7,500 万ドルの間でした。

地理的に比較的近い場所で多数のタービンを運転している開発者やタービン OEM など、適切な条件が存在する場合、Tier 1 SOV がタービンの試運転と O&M サポートに使用されます。主にメキシコ湾の石油・ガス部門から再配備された Tier 2 のウォーク・トゥ・ウォーク船も、タービンの試運転や一部のメンテナンス作業に時々使用されます。このカテゴリーに該当する船舶には、Paul Candies と Hornbeck HOSSOV 300E MPSV の 1 つが含まれます。

Tier 1 船舶を追加する可能性がまだあり、開発者によって現在少なくとも 3 隻が特定されており、推定 4 億 5,000 万ドルから 5 億ドルの設備投資が必要となります。

現地建造船の比較的高コストというテーマを確認するために、ドミニオン・エナジーは2023年第2四半期財務報告で、米国建造の風力タービン設置船(WTIV)カリュブディスの建造費用が6月30日時点で3億6,700万ドルかかったと報告した。 2023年に予定され、2024年末か2025年初頭の納入までに約6億2,500万ドルに上昇すると予想されている。これを文脈的に説明すると、カリュブディスと同時期に同様の仕様でアジアの造船所で契約されたWTIVの費用は約3億2,500万ドルである。 。納入の遅れは、この船が(おそらく)エルステッド社のRevolution WindおよびSunrise Windプロジェクトに配備されないことを意味する。

CTV と SOV の需要を促進する要因

過去数か月間米国の洋上風力発電について読んだ人は、楽観論と悲観論の間で揺れ動くジェットコースターのような感情を経験したことがあるだろう。

開発者らは、インフレ要因、米国特有の税額控除、サプライチェーンの課題の組み合わせにより、プロジェクトが資金調達不能になったと報告している。これらの開発業者のいくつかは、合意された期日までに合意された料金で各州に電力を販売する契約の再交渉またはキャンセルを求めている。その結果、一部のプロジェクトでは完了日が数か月から数年も前倒しされる可能性があります。

しかし、洋上風力発電の基本的な推進力は依然として健全です。連邦レベルでは、現政権は洋上風力発電のリースと許可にリソースを集中しており、2024年末までに13GWを超えるプロジェクト容量を承認し、インフレ抑制法関連の税額控除を通じて資金援助を提供する予定である。

州レベル、特に北東部と中大西洋地域では、再生可能エネルギーの利用を増やし、炭化水素の輸入量を減らし、洋上風力発電の調達目標を設定し、開発業者向けに市場への明確なルートを確立するという明確な野心を持っている州が見られます。 。

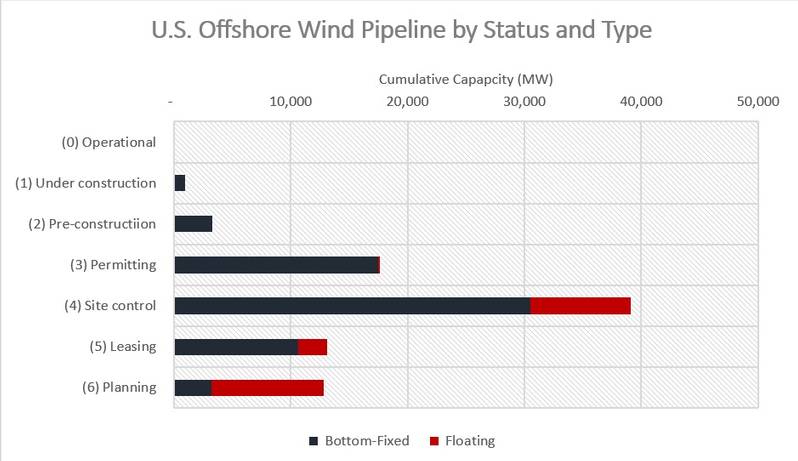

グラフに示されている当社の 87 GW プロジェクト パイプラインは、大西洋沖の連邦水域および州水域にある 73 か所の風力発電所をカバーしています。太平洋およびメキシコ湾沿岸、および五大湖。 42 MW の容量が稼働中で、938 MW が現在洋上で建設中で、さらに 3.3 GW の容量が最終的な投資決定のハードルを通過しています。

米国の洋上風力パイプライン (出典: Intelatus Global Partners)

米国の洋上風力パイプライン (出典: Intelatus Global Partners)

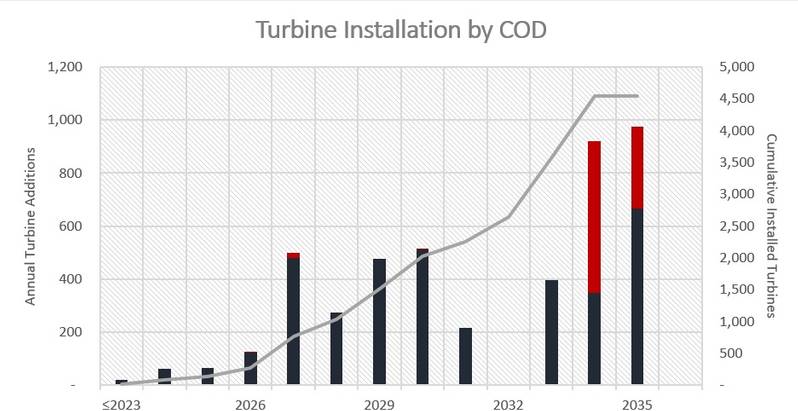

長期的な CTV 活動の適切なバロメーターは、長い耐用年数の間に設置されるタービンの数に注目することです。定期的な定期検査、修理、メンテナンスが必要であり、そのための技術者が CTV に輸送および/または収容されます。そしてSOV。

現在の開発計画に基づくと、このパイプラインは 2035 年までに米国海域に 4,500 基近いタービンが設置されることになり、これらのタービンは西側の 3 つの有力な OEMS、シーメンス、GE、ヴェスタスによって供給されることが見込まれています。

COD別米国タービン設置予測(出典:Intelatus Global Partners)

COD別米国タービン設置予測(出典:Intelatus Global Partners)

他の市場に指針を求める

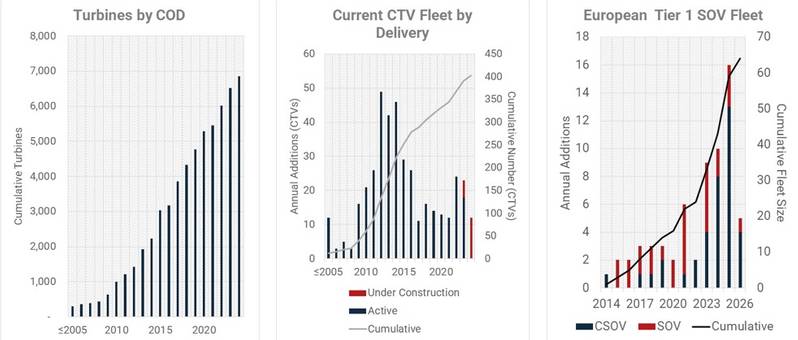

成熟した大規模なヨーロッパの洋上風力発電市場は、CTV および SOV 市場分野の発展のガイドラインとして使用できます。

ヨーロッパでは、2024 年末までに合計 7,000 基近くのタービンが設置されると見込まれています。2024 年末までに、ヨーロッパでは 400 台をわずかに超える Tier 1 CTV が稼働し、既存の風力発電所の長期運用とメンテナンス サポートの両方をサポートします。新しい風力発電所の建設と試運転も同様です。同時に、43 の Tier 1 SOV が開発者と OEM のために働くことが予想されており、その数は 2026 年までに 64 に急増します (ただし、これらすべてが契約されているわけではありません)。

ヨーロッパの CTV および SOV 市場 (出典: Intelatus Global Partners)

ヨーロッパの CTV および SOV 市場 (出典: Intelatus Global Partners)

Tier 1 の技術トレンドについてはどうですか?

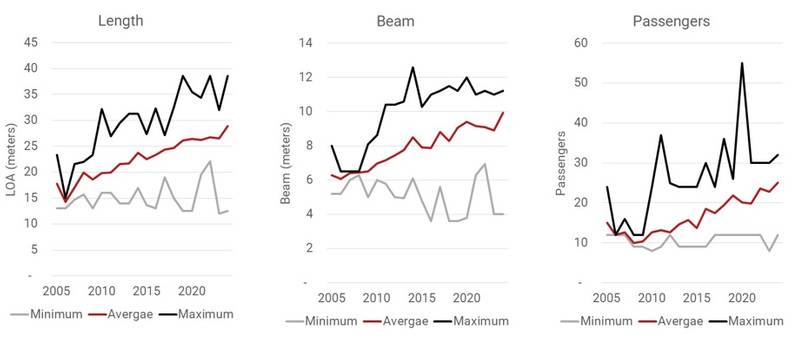

平均して、CTV はより長く、より広くなり、乗客定員が増加しています。

CTV の技術動向 (出典: Intelatus Global Partners)

CTV の技術動向 (出典: Intelatus Global Partners)

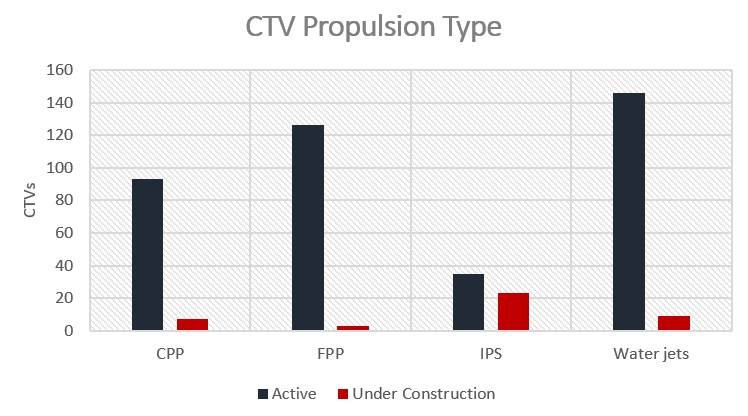

カタマランは依然として主要な船体タイプですが、興味深い数の表面効果船、SWATH (小型水上飛行機エリア双胴船)、トリマラン、アウトリガーを備えた CTV、水中翼を備えた CTV もあります。

ウォータージェットとツイン固定ピッチ プロペラは、現役船舶向けの主要なソリューションですが、Volvo Penta クワッド IPS システムは多くの支持を得ており、新造船の 50% 以上に搭載されています。

CTV 推進タイプ (出典: Intelatus Global Partners)

CTV 推進タイプ (出典: Intelatus Global Partners)

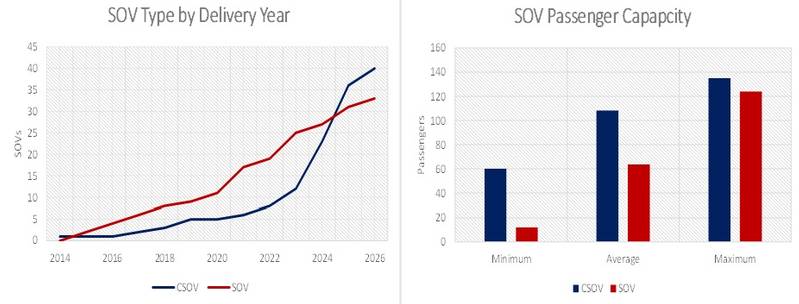

SOV セグメントは、長期にわたる O&M 作業に重点を置いた船舶と、タービン試運転プロジェクトに適した船舶によって定義され、後者は一般により多くの技術者を収容する必要があります。グラフが示すように、長期契約の SOV 供給はかなり安定した速度で増加していますが、SOV セグメントは現在大幅な成長を遂げています。このセグメントにおける唯一の懸念は、SOV が比較的コモディティ化された商品であるため、パッケージ化して投資家に説明するのが比較的容易であり、投機的で過剰な構築のリスクを増大させていることです。

SOV の技術動向 (出典: Intelatus Global Partners)

SOV の技術動向 (出典: Intelatus Global Partners)

SOVセグメントのトレンドは、バッテリーベースのディーゼル電気推進システムであり、エンジンはメタノールや液体有機水素キャリア(LOHC)などの水素エネルギーキャリアに対応するために、何らかの形で燃料の柔軟性を備えています。

まだまだ明るい未来

洋上風力発電プロジェクトは、米国であろうと世界であろうと、サプライチェーンのボトルネック、金融支援、インフレ圧力など、いくつかの重大な障害を乗り越えています。しかし、欧州、東アジア、米国における洋上風力発電プロジェクトの成長に向けたファンダメンタルズは依然として強い。さらに、南米やオーストラリアなどの新規市場参入者も見込んでいる。

これらすべてのプロジェクトに共通するテーマは、建設中および運営中に後方支援が必要になるということです。 CTV と SOV は引き続きこれらの活動にとって重要な資産であり、さらに多くのものが必要となります。

しかし、多くの先行者が直面している課題を回避するには、早期終了条項のない、リスクの低い長期用船契約を常に潜在的な選択肢として考慮する必要があります。

-168147)

-168002)

-167897)

-167856)

-167727)

-167623)

-167415)

-167309)

-167178)

-166941)